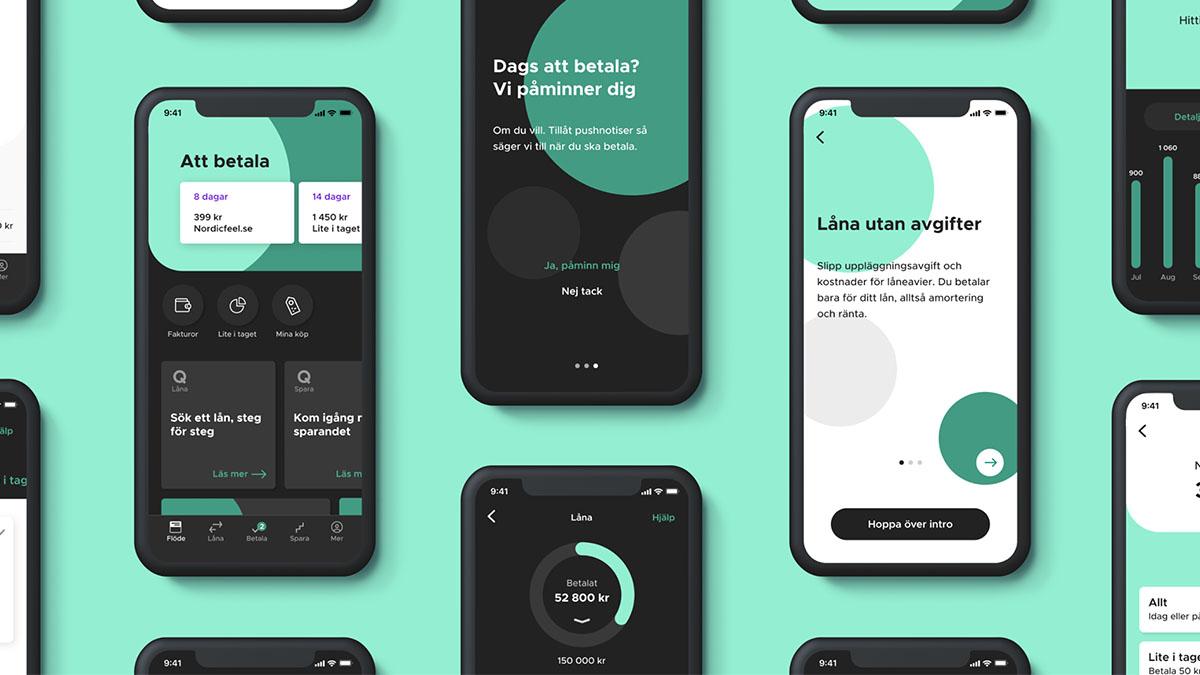

E-handelsbolaget Qliro Group har genomfört en riktad emission på cirka 210 miljoner kronor före transaktionskostnader. “ avses användas för att möjliggöra fortsatt tillväxt inom den snabbt växande marknaden för betallösningar till större e-handlare i Norden”, skriver bolaget i samband med emissionen.

Qliro fyller på med 210 MSEK, ska växa i Norden

Mest läst i kategorin

I emissionen deltog bland annat finska Mandatum Life (dotterbolag till finska Sampo) som tecknade aktier för motsvarande 9,8 procent av totala antalet utestående aktier i Qliro efter emissionen.

”Nettolikviden från nyemissionen avses främst att användas för att stärka kapitalbasen i Qliro Groups dotterbolag Qliro AB och möjliggöra fortsatt tillväxt inom den snabbt växande marknaden för betallösningar till större e-handlare i Norden och andra digitala banktjänster till Qliros kundbas om cirka 2,2 miljoner aktiva kunder”, skriver bolaget.

Ska genomföra utdelning i dotterbolaget

Totalt såldes 29 954 951 stamaktier under emissionen för priset av sju kronor styck, att jämföra med gårdagens stängningskurs på 7,31 kronor. Teckningskursen blev fastställd genom ett accelererat bookbuilding-förfarande.

Emissionen medför en utspädning på cirka 16 procent.

Utöver emissionen har Qliro Group också beslutat om utdelning av aktier i det helägda dotterbolaget Qliro. Ett beslut om detta ska fattas vid en extra bolagsstämma att hållas den 28 september.

Senaste nytt

CONVENDUM BIG OFFICE – fler storbolag väljer CONVENDUM

CONVENDUMs olika Big Office-lösningar lockar några av landets främsta bolag. Fördelarna är många och befriar företag från allt arbete med det egna kontoret. Söker du efter en flexibel och kostnadseffektiv kontorslösning? Kontakta oss här! Fler storbolag väljer CONVENDUM | CONVENDUM

Bokföring för ett smartare företagsliv

Koppla Fortnox till din bank och Skatteverket för en självgående bokföring.